央行报告:4成家庭拥有2套房,户均资产超300万!你达标了吗?

房产市场里,有一个问题始终被大家讨论:中国的房子够住吗?不同的人有不同的回答,对于那些1平米都没有的普通人,答案是“一房难求”,对于坐拥百万套房产的炒房客,他们担心的不是房子够不够住,而是高杠杆下,房价横盘,可用财富被严重透支的问题。

最近,市场上热传着一篇央行报告《2019年中国城镇居民家庭资产负债情况调查》,内容基于2019年10月在全国对3万余户城镇居民家庭开展了资产负债情况调查而形成的报告。不仅反映出当下我国房地产市场的发展现状,还透漏出诸多房地产的关键信息:

1.家庭户均总资产超300万,住房占比近7成

调查显示,我国城镇居民家庭户均总资产317.9万元,资产分布分化明显,家庭资产以实物资产为主,住房占比近七成。

户均资产317.9万,这个数字超出了大多数人的认知,一定又有人认为自己被平均了。但这组数据足够真实的原因在于,此次调查对象为城镇居民,也就是农村居民不包含在内;其次总资产不是净资产,也就是没有剔除掉家庭负债,央行公布的资产数据既包括你的所有者权益,也包括你的负债。

住房占比近七成,说明居民资产虽然超300万,但大部分资产集中在房子上。与国际相比,美国的房产在家庭总财富中的占比仅为三成多。而房子是用来住的,变现能力并不强,所以居民实际可支配财富并没有想象中那么多。(根据一季度31省份的居民收入榜数据看,在疫情影响下,居民人均可支配收入仅8561元,其中包含工资性收入4896元。)

不难看出,房产是我国绝大多数家庭的主要财富来源,造成了许多家庭难以忍受房价的剧烈变动。房价上涨则财富迅速升值,即使不能变现,所有人也都很开心。房价下跌则家庭财产持续受损,财富缩水,居民出门消费的欲望也随之减退。

这也是为什么当下必须坚持房住不炒、稳地价稳房价稳预期的原因,房产与家庭财富的深度捆绑,背后影响的却是土地财政、银行主力信贷资产。

2.城镇住房拥有率达96%,4成家庭拥有2套以上房产

数据显示,我国城镇居民家庭的住房拥有率达到96.%,收入最低的20%家庭的住房拥有率也有89.1%。有一套住房的家庭占比为58.4%,有两套住房的占比为31.0%,有三套及以上住房的占比为10.5%,户均拥有住房1.5套。

单看96%的住房拥有率感觉相当高,但其实住房拥有率只是一个统计概念。一个家庭只要父母有房,不管在哪里,子女也算拥有住房,所以整体看我国是不缺房子住的,差别在于结构性失衡。

比如一二线城市商品房供应不足,三四线或地县级市的房子多,却不具有金融属性,多数房子掌握在少数人手里等等。这也在提醒购房者,未来应该把三四线金融属性低的房子尽早抛售,置换去大城市,那里的房子才更具价值,可以传承、继承。

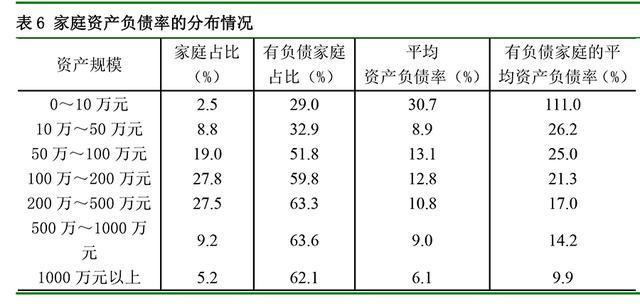

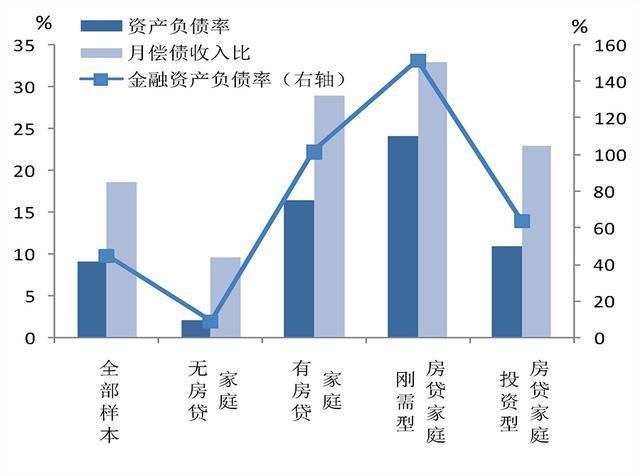

3.买房加杠杆是常态,房贷占家庭总负债比重超7成

总体看,我国城镇居民家庭的资产负债率相对较低。调查显示,我国城镇居民家庭资产负债率的均值为9.1%,低于美国的12.1%。城镇居民家庭负债参与率高,为56.5%,负债集中化现象明显,负债最高20%家庭承担总样本家庭债务的61.4%;家庭负债结构相对单一,负债来源以银行贷款为主,房贷是家庭负债的主要构成,占家庭总负债的75.9%。

既然房子成为家庭的主要资产,那么多数人最大的支出就是买房。有意思的是,调查结果显示,富裕家庭的负债参与率更高,且更容易获得银行贷款,低资产家庭对民间借贷的依赖度相对较高。按家庭总资产排序,资产最高20%家庭的负债参与率最高,为63.3%,且负债中97.1%为银行贷款。资产最低20%家庭的负债参与率最低,为38.6%。资产最低20%家庭的负债来源中,89.4%来源于银行贷款,远低于其他家庭;9.0%来自于民间借贷,远高于其他家庭。

这主要是因为低资产家庭收入较低,或没有稳定的收入来源,从银行渠道获取贷款相对困难。同时也体现出一个典型的财富鄙视链:负债>资产>现金,越富裕的人越能更早接触负债。

对于普通家庭来说,需要关注的问题是流动资金风险。如果现金流正常,收入能平复债务,则债务不存在风险;如果楼市出现大幅波动,或家庭经济收入出现资不抵债,那么房贷就会成为一个家庭难以承受之重,那么有三类人风险较高:缺乏稳定收入的低收入群体、面临购房、成家生子、子女教育等重压的中青年群体、住房负债占比过高的刚需群体。

可见,虽然居民资产负债整体稳健,但资产流动性存在一定风险。你家是什么情况?达标了吗?